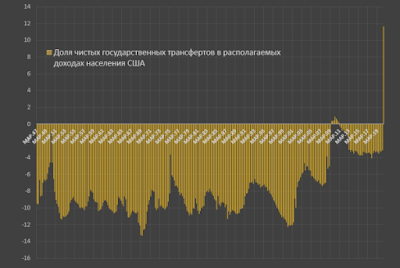

Вся суть ситуации в нескольких предложениях. Этот график ранее практически нигде не публиковался, но именно он отражает сущность экономической политики США и один из факторов формирования доходов. Речь идет о чистых государственных трансфертах в структуре располагаемых доходов населения.

Доходы населения предполагают доходы из всех источников, которые доступны к распределению: зарплаты и премии, доходы от предпринимательской деятельности, доходы от прироста капитала, от дивидендов и процентов, пенсии, субсидии и дотации, выплаты по страховкам и так далее. Чистые государственные трансферты – это все, что государство отдает населению (Medicare/Medicaid, выплаты по безработице, субсидии, дотации и так далее) МИНУС все то, что собирает с населения (государственная соц.страховка + любые виды налогов, которые население платит государству). Юридические лица не учтены.

Ниже есть продолжение.

Так вот, исторически государство всегда забирало БОЛЬШЕ, чем отдавало. Насколько больше? Например, с 1947 по 2 квартал 2008 года в среднем 9% от располагаемых доходов и это величина существенная. Это сопоставимо со средним уровнем сбережений за данный период – 9.3%. Что произошло в кризис 2009? Мы вошли в «новую нормальность». Если с точки зрения денежно-кредитной политики это понятно чем выражается, но с точки зрения экономической политики? Численно, это выражается в качественно иной концепции распределения государственных денежных потоков. С 3 квартала 2008 по конец 2019 чистые государственные трансферты были минус 2.4%, а с 2013 по 2019, когда экономическая ситуация немного стабилизировалась данное соотношение опустилось до минус 3.4%.https://spydell.livejournal.com/689366.html

Т.е. если за 60 лет до 2008 общество жило и развивалось, отдавая государству под 9% доходов чистыми, то с 2009 по 2019 стало 2.4%, а с 2013 по 2019 3.4%. Соответственно, по крайней мере, 6% доходов ежегодно субсидировалось государством в контексте исторического бэкграунда устойчивой фискальной политики. Именно поэтому с 2008 года дефицит бюджета и как следствие гос.долг рванул вверх. Много ли это или мало 6% дохода? За этот период средний уровень сбережений равнялся 7%, таким образом, государство фактически субсидировало все приращение капитала (вложения в депозиты, кэш, облигации, акции и так далее), которое было с 2009 по 2020 год. Либо же, если взять средние величины, то при 3-4% норме сбережений, реальный спрос был бы меньше на 3% ежегодно, а это уже совершенно другая экономика.

Поэтому, формализуя определение «новой нормальности», это ситуация, при которой все приращение капитала и избыточный спрос субсидируется за счет государства. Но что произошло в 2020?

Вот в 2020 произошла терминальная версия фискальной и монетарной пидерсии! Речь не идет просто о закрытии кассовых разрывов, речь идет о закрытии всех кассовых разрывов и выпадающих доходов и еще дважды этот разрыв в подарок. Например, вы потеряли 100 тыс дохода во время карантина? Нет проблем, государство дает вам 100 тыс и еще 200 тыс в подарок! Эту схему я описывал еще в апреле, когда не было ни данных, ни конечного понимания сколько и что распределят, однако используя свои источники и накопленный опыт, мне уже а марте-апреле было все понятно и данные концепции я публиковал здесь.

Почти 12% стали чистые государственные трансферты во втором квартале 2020. С июня 2009 по декабрь 2010 чистые государственные трансферты были в положительной зоне, т.е. государство отдавало больше, чем забирало – это ответная мера на кризис 2009. Но в среднем на 0.5% Сейчас фискальный стимул в 20 раз (!) мощнее!

Хм, в 20 раз мощнее, так может в 1930х было нечто подобное? А вот и нет!

В ответ на Великую депрессию государство субсидировало население на 1.5% от доходов чистыми. Значит сейчас в 8 раз мощнее, чем в 30е года!

Объем выплат стал настолько чудовищным, что реальные располагаемые доходы на душу населения выросли на рекордную величину за всю историю существования США! За квартал точно. Реальные (с учетом инфляции) располагаемые доходы на душу населения учитывают изменения численности населения, поэтому сравнение с прошлыми периодами корректно. Располагаемые – это после выплаты всех налогов и сборов. Однако, реально намного больше, чем 10%.

Дело в том, что государство перенесло выплаты многих налогов. Были начисления, но не было фактических выплат. Эти 10% официального роста с начислениями налогов, но с учетом доступных средств речь идет не менее, чем о 15 или даже 17% роста реальных доходов за год на душу населения.

Как результат норма сбережений стала максимальной с 1946 года

Кризис в своей основе предполагает страдания, когда количество тех, кто теряет доходы значительно превышает тех, кто получает доходы. Это было в 30е года, когда с 1929 по 1934 реальные доходы на душу населения упали на 26%, в кризис 2008-2010 доходы практически не упали (символические 2%), а сейчас они растут так, как никогда раньше. Сейчас в США практически нет никого, кто в 2020 потерял в доходах. По факту, доходы выросли у всех и не важно – бомж, предприниматель или бангстер с Wall St. Причем разница от всех предыдущих кризисов в том, что если ранее кэш эшелонами выгребали бангстеры, то сейчас и бангстеры, и бомжи! )) Настолько много отгружают, что аж до блевоты, организм просто не успевает усваивать столь аномальную интенсивность).

И собственно, почему это и есть кульминация? У этих долбанных ублюдков на самом деле мозг расплавился и крышу окончательно снесло. Если раньше американская экономическая и финансовая политика всегда, по умолчанию, была образцовой, на которой равнялся мир, по которой писали учебники и учились поколения. Это был эталон, как надо было строить государство, особенно с 1940 по 1970е, когда формировался тот остов современных США. Но сейчас эти истеричные обдолбанные наркоманы ставят текущую конъюнктуру в высший приоритет, в ущерб долгосрочной стабильности. Все, кто присутствовал в настоящем последние полгода обратили внимание на то, что выстраивание фискальной и монетарной политики идет в форварде эмоционального паттерна масс медия, который в свою очередь определяет финансовый и информационный истеблишмент. Ситуация, когда политикой рулят не стратеги, а обдолбанные спекулянты.

Когда Джером Пауэлл, как ошалевший носится по кабинету и едва ли не в соплях перед ТВ истерично рассказывал нам об очередном триллионе (каком по счету) в марте-апреле с обещаниями скупить все, что к полу не приколочено. И что самое страшное? Исполняет с точностью до триллиона. Сколько вам надо? 5, 10, 20, да может 200 триллионов? Да, берите сколько влезет! Вы можете представить подобное в эпоху Гринспена, где баланс за все время правления прибавил менее 200 млрд долл, а о мотивации низких ставок было сломлено столько копий и повержено столько научных оппонентов, что можно сбиться со счета. Да даже Бернанке жалкие 600 млрд в эпоху QE2 оправдывал несколько лет.

Когда Мнучин из Казначейства США не пропускал ни одного дня, чтобы не выступить перед открытием рынка с «ободряющим очередным триллионом» и что "все будет замечательно!"

Когда Трамп комментирует в Твиттере каждый тик на S&P500, как интрадейный лудоман и следовательно комментарии и решения строятся, исходя из рыночной конъюнктуры. Это забавно смотрится в дурдоме или в детской песочнице, но не в ситуации, когда на кону статус и жизнеспособность мощнейшей империи в истории человечества.

Мы отошли от ситуации взвешенных рассуждений геостратегов и научного подхода формирования экономической и монетарной политики к инфантильному щебету обдолбанных спекулянтов, которые хотят удержать пузырь любой ценой. Ситуация, когда вся политика государства выстраиваться ради удержания капитализации Apple и ей подобных около 2 трлн долл при цене «в базарный день» в три раза меньше или Теслу с ростом в 10 раз за год. Мы пришли в эпоху выраженной перверсии и культа разного рода отклонений, что позволяет называть и переваривать откровенно идиотскую и сумасшедшую политику. Еще 10 лет назад представить подобное было невозможно. Поколение политиков, воспитанное на консерватизме, аскетизме и научном классицизме очень осторожно отклонялось от сформированных поведенческих паттернов. Легендарный голубь Гринспен в наше время был бы железобетонным ястребом. Вдолбить в экономику СЕМЬ балансов ФРС уровня 2008 года всего за 4 месяца?! Не каждый такое провернет, но они смогли! При этом делать вид, что все отлично и будет продолжать в том же ритме далее. Кто там еще критиковал Гринспена за пару лет относительно низких ставок (даже не нулевых)? Всего несколько лет вертолетная политика была под строжайшем запретом даже на уровне обсуждения. Сейчас чемоданы отгружают любому бомжу.

Какую химию и в каком количестве они жрут? Что с ними не так? Вопрос не в антикризисных мерах – они допустимы и естественны. Вопрос в масштабе и позиционировании. Когда интрадейные тики по S&P500 ставят в один ряд с долгосрочной политикой империи – это ненормально. Когда вхерачивают субсидии и монетарные стимулы в 15-20 раз интенсивнее всего того, что было ранее – это ненормально! Еще в марте я был готов в полной мере перепрофилироваться на американский рынок и долларовые активы (просто потому, что у США несопоставимо больше стабилирующих демпферов и возможностей в сравнении с Россией), но прогрессирующий идиотизм внес свои коррективы, хотя и российские активы в целом достаточно токсичны особенно с не слишком вменяемым руководством Мосбиржи.

Надеюсь никто не удивлен росту серебра и золота? ))

No comments:

Post a Comment